|

Рентабельность оборота отражает зависимость между валовой выручкой (оборотом) предприятия и его издержками и исчисляется по формуле:

Чем больше прибыль по сравнению с валовой выручкой предприятия, тем больше рентабельность оборота.

20. Особенности анализа неплатежеспособных организаций.

27 сентября 2002 года Государственной Думой РФ был принят Федеральный закон «О несостоятельности (банкротстве)» № 127-ФЗ.

В нем более четко дано определение понятия несостоятельности (банкротства). Это признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение 3-х месяцев с даты, когда они должны были быть исполнены.

Под денежным обязательством понимается обязанность должника уплатить кредитору определенную денежную сумму по гражданско-правовой сделке и (или) иному предусмотренному Гражданским Кодексом РФ основанию. Обязательными платежами являются налоги, сборы и иные обязательные взносы в бюджет соответствующего уровня и государственные внебюджетные фонды в порядке и на условиях, которые определяются законодательством РФ.

В целях экспресс-диагностики финансового состояния и оценки банкротства можно воспользоваться анализом структуры баланса.

Для оценки удовлетворительности структуры баланса приняты три показателя: коэффициент текущей ликвидности; коэффициент обеспеченности собственными оборотными средствами; коэффициент восстановления (утраты) платежеспособности.

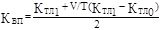

Коэффициент восстановления (утраты) платежеспособности рассчитывается по следующей формуле:

, ,

где КВП - коэффициент восстановления (утраты) платежеспособности; КТЛ1 - коэффициент текущей ликвидности в конце отчетного периода; КТЛ0 - коэффициент текущей ликвидности в начале отчетного периода; Т - продолжительность отчетного периода в месяцах; V - период восстановления (утраты) платежеспособности;

При расчете коэффициента восстановления платежеспособности значение V принимается равным 6 месяцам, а при расчете коэффициента утраты платежеспособности V = 3 месяцам.

По результатам расчетов упомянутых коэффициентов может быть принято одно из следующих решений:

о признании структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным;

о наличии реальной угрозы утраты платежеспособности предприятия, когда оно в ближайшее время не сможет выполнить свои обязательства перед кредиторами.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия неплатежеспособным являются следующие значения показателей:

коэффициент текущей ликвидности на конец отчетного периода менее 2;

коэффициент обеспеченности собственными средствами на конец отчетного периода менее 0,1.

Следует отметить, что коэффициент восстановления (утраты) платежеспособности рассчитывается в том случае, когда структура баланса признана неудовлетворительной. Тогда период восстановления платежеспособности принимается равным 6-ти месяцам. Коэффициент возможной утраты платежеспособности рассчитывается тогда, когда структура баланса признана удовлетворительной, но есть опасность утраты платежеспособности. В этом случае период возможной утраты платежеспособности принимается равным 3-м месяцам.

В случае признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным нормативными актами предусматривается проведение анализа зависимости установленной неплатежеспособности предприятия от задолженности государства перед ним. Эта задолженность понимается как неисполнение в срок обязательств полномочного органа государственной власти или субъекта РФ по оплате заказа, размещенного на предприятии и являющегося для него обязательным. В этом случае объем кредиторской задолженности уменьшается на сумму государственной задолженности.

|