|

Из приведенных расчетов следует, что между доходностью к погашению  и ставкой реинвестирования купонного дохода и ставкой реинвестирования купонного дохода  существует прямая зависимость. С уменьшением существует прямая зависимость. С уменьшением  будет уменьшаться и величина будет уменьшаться и величина  , с ростом , с ростом величина величина  будет также расти. будет также расти.

Полная доходность

Полная доходность

учитывает все источники дохода. В ряде экономических публикаций показатель полной доходности называют ставкой помещения

. Определив ставку помещения в виде годовой ставки сложных или простых процентов, можно судить об эффективности приобретенной ценной бумаги.

Начисление процентов по ставке помещения на цену приобретения дает доход, эквивалентный фактически получаемому по ней доходу за весь период обращения этой облигации до момента ее погашения. Ставка помещения является расчетной величиной и в явном виде на рынке ценных бумаг не выступает.

При определении доходности облигации учитывается цена приобретения  (рыночная цена), которая сама зависит от ряда факторов. Покупатель облигации в момент ее приобретения рассчитывает на получение дохода в виде серии твердых выплат в форме фиксированных процентов, которые осуществляются в течение всего срока ее обращения, а также возмещение ее номинальной стоимости к концу этого срока. (рыночная цена), которая сама зависит от ряда факторов. Покупатель облигации в момент ее приобретения рассчитывает на получение дохода в виде серии твердых выплат в форме фиксированных процентов, которые осуществляются в течение всего срока ее обращения, а также возмещение ее номинальной стоимости к концу этого срока.

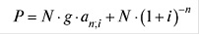

Поэтому если ежегодно получаемые по облигациям выплаты будут помещены на банковский депозит или инвестированы каким-либо иным образом и станут приносить ежегодный процентный доход  то стоимость облигации будет равна сумме двух слагаемых - современной стоимости ее аннуитетов (серии ежегодных выплат процентных платежей) и современной стоимости ее номинала: то стоимость облигации будет равна сумме двух слагаемых - современной стоимости ее аннуитетов (серии ежегодных выплат процентных платежей) и современной стоимости ее номинала:

или или

- рыночная цена облигации; - рыночная цена облигации;

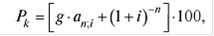

- курс облигации; - курс облигации;

- номинал облигации; - номинал облигации;

- купонная ставка; - купонная ставка;

- время от момента приобретения до момента погашения облигации; - время от момента приобретения до момента погашения облигации;

- ссудный процент, предлагаемый банками в момент продажи облигации. - ссудный процент, предлагаемый банками в момент продажи облигации.

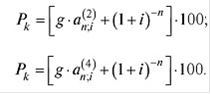

В случае когда облигация предусматривает выплату процентов по полугодиям или поквартально, курсовая стоимость облигации рассчитывается по формулам:

Пример.

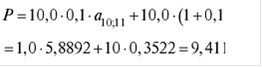

По облигации номинальной стоимостью 10,0 тыс. руб. в течение 10 лет (срок до ее погашения) будут выплачиваться ежегодно в конце года процентные платежи в сумме 1,0 тыс. руб. (g= 10%), которые могут быть помешены в банк под 11% годовых. Определим цену облигации при разных процентных ставках.

Рыночная цена облигации по формуле составит:

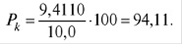

а рыночный курс:

|